Инвестиции в ценные бумаги

Содержание

Стабильный регулярный доход – к этому мы стремимся. Уверенность в будущем и постоянный пассивный источник дохода – мечта человека. Ее можно превратить в реальность, если четко сформулировать свое желание и собрать начальную сумму денег. Как стать инвестором, как разобраться в таком виде инвестиций, как ценные бумаги, вы узнаете из этой статьи.

Просто о ценных бумагах

Деньги – это высоколиквидный своеобразный товар, по которому меряют стоимость услуг и других товаров. Ценные бумаги не несут такую функцию. Они дают имущественные права предъявителю. Существуют:

- Акции;

- Облигации;

- Закладные;

- Вексели;

- Инвестиционный пай (ПИФ);

- Воносамент;

- Чек;

- Банковские сертификаты;

- Государственные ценные бумаги (ваучеры, сертификаты);

- Депозитарные расписки (подтверждение о владении акциями иностранных компаний);

- Опционы;

- Фьючерсы;

- Другие, признанные законом.

Чтобы знать, что с ними делать и какая от ценных бумаг выгода, нужно немного изучить их назначение. Каждый вид по-своему ценен, но для инвестора несет разные степени дохода или имущественных прав.

Вложение средств в государственные ценные бумаги считается самым надежным. Но, как показала российская практика 90-х годов, воспользоваться ваучерами смогли только те, кто знал, что с ними делать.

С чего начать?

Важно! Перед тем как выбрать инвестиционный портфель ценных бумаг, обязательно изучите модель их действия. Можете даже в учебнике по экономике прочитать. Ваши деньги стоят того.

Инвестирование – это всегда повышенные риски. Меньше всего рисков потерять часть денег только у тех, кто каждый день ходит на работу и получает за это зарплату. Все остальные люди – бизнесмены, спекулянты, акционеры и пр., всегда готовы к спадам.

Эффективность ваших вложений зависит от вашего выбора. Выбор должен быть основан на знаниях, анализе, прогнозе и выводах. Первым делом инвестируйте в свое образование – это принесет вам достойные плоды.

Вы готовы к инвестициям, если:

- У вас есть «лишние» деньги. Никогда не вкладывайте последнее;

- Вы владеете информацией и понимаете суть механизма работы ценной бумаги, самой компании, государства, проанализировали ситуацию и спрогнозировали развитие на ближайшие лет пять (минимум);

- У вас есть профессиональный советчик;

- Вы готовы к рискам. Потерять деньги один-два раза на этом поприще – естественное явление. Поэтому придерживайтесь правила «одна треть». Вкладывайте 1/3 часть своих денег. Распределите ее между несколькими инвестиционными проектами (создайте инвестиционный портфель);

- Определите цели инвестирования – зачем вам это нужно;

- Инвестиции в ценные бумаги – долгосрочное вложение, поэтому параллельно нужно вложить и в более краткосрочное предприятие.

Ценные бумаги, как объект инвестирования капитала, для вас будут самыми надежными, потребуют минимум знаний. Обычно, инвесторам помогают специальные брокерские компании. Но и вы сами должны следить за развитием событий.

Основные бумаги, которые приносят доход – это акции и облигации. Но с каждой бумаги у вас будет около 10% от суммы, которую вы инвестируете. Доход стабильный.

Полезная информация! Выгодно вкладывать сразу и в акции и в облигации. От акций вы будете иметь более высокий стабильный доход, но рисков потерять все – больше. Облигации дают доход через время, установленное в договоре, но риски сведены к минимуму.

В какие ценные бумаги вложить деньги

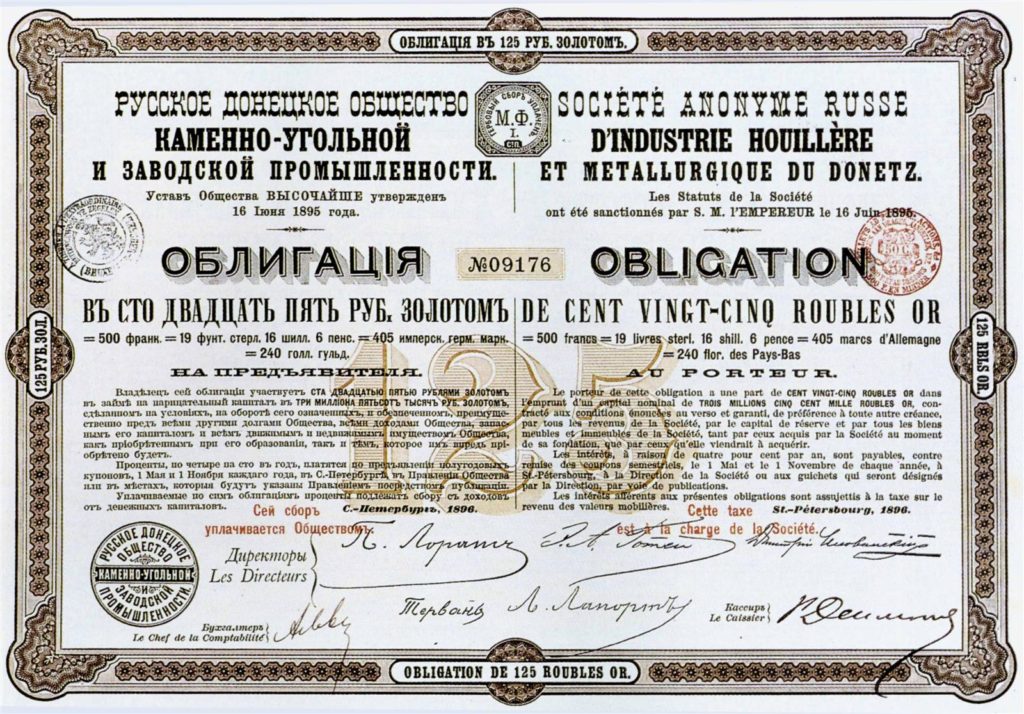

Что именно выбрать и куда инвестировать – решать вам. Ориентироваться нужно от ваших потребностей и планов. Если вы хотите инвестировать в облигации, то следует знать некоторые нюансы.

Государственные облигации:

- Отличаются надежностью, но доход не очень большой.

- Продавать их раньше окончания договора не выгодно. Стоимость гособлигаций до окончания договора падает на 10 – 20%. Иногда на 30 – 40%. Но если вы подождете несколько лет до завершения процесса, то получите свои деньги и плюс существенные проценты.

- Гарантии надежности высокие.

- Риски минимальные.

Облигации корпоративные:

- Выпускаются компаниями (корпорациями) и могут быть обеспеченными недвижимостью или необеспеченными.

- Обеспеченные гарантируют возврат вашего капитала в виде недвижимости, если компания обанкротится.

- Необеспеченные, в случае банкротства ничем не возмещаются. Поэтому не рискуйте – инвестируйте только в облигации крупных, устойчивых, платежеспособных, стопроцентно перспективных компаний и корпораций.

- Доход высокий.

- Риски выше.

- Надежность зависит от успешности корпорации.

В облигации лучше вкладывать, если вы никуда не торопитесь. Этот выгоднее, чем делать вклад в банке. Проценты банка чуть покрывают инфляцию. А инвестирование в облигации приумножает ваши сбережения на 30 – 40%.

Акции

Компании выпускают и продают свои акции и этим привлекают капитал новых инвесторов в развитие бизнеса. Обычно владельцы акций имеют право на определенную долю в компании и получают свои проценты (дивиденды) именно с этой доли. Например:

Компания выпустила 1000 акций стоимостью 100 тыс. руб. каждая. Вы выяснили, что перспективы у компании очень радужные и приобрели 5 акций за 500 тыс. руб. Теперь с прибыли предприятия вы имеете право на дивиденды пропорциональные количеству и стоимости ваших акций. Кроме этого, если компания будет ликвидирована вы станете владельцем имущества на сумму ваших акций. В ходе управления деятельность фирмы вы можете иметь право голоса, но получать меньше дивидендов или не иметь его, но получать большую сумму.

Обычные акции:

- Дают право голоса в управлении;

- Дивиденды распределяются с чистой прибыли.

Привилегированные:

- Обычно ограничивают участие в управлении;

- Дивиденды распределяются из разных источников.

Есть именные акции, владельцы которых регистрируются в реестре собственников, и на предъявителя – каждый может купить такую ценную бумагу или продать ее.

Можете купить гособлигации на 1/4 ваших денег. Еще 1/4 инвестировать в акции крупной компании и получать дивиденды. Третью часть капитала вложить в облигации корпорации. Четвертая часть должна быть нетронутой – это гарантия того, что в случае форс-мажора, и крупных потерь, вы сможете приумножить ваши сбережения. В идеале, вы должны разделить деньги на 5 или более частей, две из которых оставить в резерве. Например, купить золотые слитки или недвижимость, которая будет приносить вам доход с аренды.

Если вы станете инвестором нескольких сфер или компаний, то у вас будет «инвестиционный портфель». Специалисты настоятельно советуют вкладывать капитал в несколько разных направлений, чтобы свести к минимуму риски потерь.

Как инвестировать в ценные бумаги

Сейчас век информационных технологий очень многое упрощается. В том числе и торги акциями. Если вы серьезный акционер,то вас допустят к торгам только после прохождения листинга – включения ваших акций в список биржи. Например в биржу ММВБ, Питерская биржа ценных бумаг (ПАО Санкт-Петербургская биржа), другие российские, иностранные, международные фондовые рынки. Выход на такие рынки имеет свои правила. Самостоятельно без знаний, лицензий, определенной суммы денег, активов, выход на торговлю в фондовых рынках закрыт.

Большинство физических лиц, которые занимаются торгами онлайн, не уделяют должного внимания механизму работы фондовых бирж. Вы перечисляете деньги в онлайн-компанию (допустим, ООО «Омега+»), которая гарантирует вам выход на торги. Но, на самом деле, ваши деньги вместе с капиталом других физических лиц выводит на рынок брокер «Омега+». Получается, что лично вы с суммой $100 тыс. на платформу не выходите.

Важно! Вам нужно искать надежного брокера, который действительно имеет соответствующее образование, стратегию входа и выхода на торговую площадку и психологически подготовлен к рискам. Если вы торгуете каждый день, то это будет не инвестицией, а спекуляцией. Так вы будете получать каждый месяц 10% от 1/3 или от 2/3 вложенной суммы. Но риски потерять все составляют до 70%.

Как уменьшить риск потерь?

Нанять специалиста. Образование и стаж его, процент удачных сделок должны быть соответствующими. Не забывайте о человеческом факторе – год успешной работы может привести к усталости и снижению внимания. Посмотрите работу специалиста за несколько лет. Если корпорация, акции или облигации которой вы приобрели, имеет выход на фондовую биржу, то вы можете написать доверенность и выходить на рынок через ее платформу.

Риски инвестирования в ценные бумаги

В мире различают два вида рисков:

- Систематический.

- Диверсифицируемый.

К первому виду относятся:

- Изменения в законодательстве;

- Инфляция;

- Политическая обстановка;

- Скачки рыночных процентных ставок;

- Колебания валюты.

Эти риски обусловлены причинами мирового и государственного масштаба.

Ко второму относятся риски, связанные с конкретной ценной бумагой:

- Вами неправильно выбрана ценна бумага;

- Вы не вовремя совершили покупку;

- Ценная бумага не ликвидна на рынке (не можете продать по разумной или выгодной цене );

- Кредитным рискам подвергнуты долговые ценные бумаги;

- Отзывной риск имеет место, когда выпустивший облигацию, отзывает ее;

- Риск, связанный с предприятием (банкротство, снижение цен на акции компании, ухудшение дел, рейтинга и т. д.);

- Операционный риск связан со сбоями в системах, компьютерах или других технических неполадках.

Внимание! Инвестор должен быть готов к потерям. Спокойные нервы, философское отношение, знания и контроль рынка – залог того, что вы выйдете из положения с наименьшими потерями.

Преимущества вложений в ценные бумаги

Все сферы, где фигурируют инвестиционные вложения, имеют свои плюсы и минусы. Ваша задача определить из всех свойств максимум выгодных и минимум убыточных именно в вашей ситуации. Любые вложения должны давать отдачу в виде приумножения денег, имущества. Кроме этого, инвестиции развивают экономику государства, компании и отраслей.

Преимущества инвестиций в ценные бумаги:

- Необходим минимум знаний;

- Стабильность;

- Гарантированные регулярные выплаты;

- Высокий процент доходности при минимальном вложении сил;

- Перспективы роста дивидендов при благоприятном развитии компании;

- Гарантии возврата капитала по обеспеченным акциям;

- Низкая вероятность рисков.

Недостатки:

- Высокая доля риска;

- Долгосрочность вложений;

- Низкая ликвидность в коротком промежутке времени;

- Высокая волатильность (колебания цен) – может быть и преимуществом, и недостатком.

Внимание! Самый большой недостаток – это отсутствие информации. Кто владеет информацией – тот владеет миром!

Преимущества вложений в ценные бумаги, как и недостатки, можно использовать с выгодой для себя. Для этого нужно владеть фундаментальным и техническим анализом рынка. Быть в курсе политических изменений и экономического положения в мире.

В дополнение к нашей статье, предлагаем ознакомиться с видео: