Сбербанк инвестиции

Содержание

У частного вкладчика порой возникает вопрос: куда деть накопленные средства, чтобы их можно было приумножить? При этом нет желания вкладывать в проекты с высокой степенью риска. В таком случае есть возможность инвестирования в банковские продукты Сбербанка России.

Сберегательный сертификат

Сущность услуги банка «Сберегательный сертификат» заключается во вложении определенной суммы денег ( в обмен на сертификат), но не меньше 10 тысяч рублей под процент (до 7.2%). Срок инвестирования оговаривается при заключении договора (от 91 дня). По истечении этого срока клиент может обменять сертификат на деньги плюс процент или продлить договор.

Депозитные вложения через Сбербанк

Можно осуществлять как в рублях, так и в валюте. Существует несколько вариантов депозитов, они различаются по:

- срокам;

- процентной ставке;

- возможности изъятия средств;

- условиями выплаты вознаграждения.

Открыть вклад можно оперативно, а пополнять счет в дальнейшем – путем перевода средств или наличными в кассе банка. Пополнение счета Сбербанк разрешает совершать онлайн.

Важно! Процентные ставки по рублевым депозитам значительно выше, чем по валютным вложениям.

Для проведения операций по депозитным вкладам необходима банковская карта, на которую будут зачисляться проценты.

Покупка ценных бумаг

Инвестировать средства можно, покупая следующие ценные бумаги Сбербанка:

- акции;

- облигации;

- паевые фонды.

Акцией называют ценную бумагу, владелец которой получает право участвовать в управлении акционерным предприятием и получать установленную часть его дохода.

По законам Российской Федерации акции относятся к эмиссионным (выпускаемым в обращение) бумагам. Причем эмиссия акций происходит не поштучно, а сериями и регистрируется соответствующими органами. Котировки и калькулятор акций можно посмотреть на сайте банка.

Облигация — долговая ценная бумага, владелец которой через некоторое время (установленное договором) получает ее номинальную стоимость или товарный эквивалент. До истечения времени погашения владелец облигации также получает небольшой процент. По сути облигация представляет собой займ. При помощи выпуска облигаций компании осуществляют займы для инвестирования в новые технологии, модернизацию оборудования или биотехнологии.

Облигации могут быть долгосрочными. К ним относятся облигации государственного займа 1991 года, срок обращения которых составляет 30 лет.

Полезная информация! На сегодняшний день в Сбербанке можно приобрести облигации федерального займа со сроком погашения 3 года. Доход по этим ценным бумагам выплачивается по купонам – отрезной части облигаций.

Покупая ценные бумаги, вкладчик становится только лишь их держателем. Сами же эти бумаги находятся в доверительном управлении специалистов банка. Ведь операции на фондовом рынке относятся к высокорисковым и получение дохода не гарантируется. Кроме того, условиями доверительного управления предусмотрено получение отрицательного финансового результата.

Паевые инвестиционные фонды (ПИФы) также являются инструментом рынка ценных бумаг и представляют собой коллективную инвестицию капитала, где каждый вкладчик является собственником определенной доли имущества фонда.

Важно! Покупкой ценных бумаг занимается управляющая компания. Она же распределяет доход между инвесторами пропорционально количеству паев.

Доходность ПИФов может достигать 60% в год. Однако вложение средств в паевые фонды — высокорисковая стратегия. Будущий доход не является фиксированным, он зависит от многих факторов, в том числе от умения управлять ситуацией на фондовом рынке.

В какой же паевой фонд инвестировать? Сравнить различные фонды можно на сайте Сбербанка. При выборе ПИФа стоит обращать внимание не столько на доходность, сколько на направление деятельности. Например, фонды облигаций имеют низкий процент, но довольно стабильны. Инвестировать в фонды акций менее безопасно, но их доходность намного выше. Наилучший результат представляют собой смешанные фонды. На что еще обращать внимание, выбирая паевой фонд для вложения средств:

- История деятельности компании и срок ее работы на рынке;

- Сумма привлеченных средств;

- Количество пайщиков;

- Стоимость чистых активов организации.

Вложение в ПИФы Сбербанка

Основные преимущества паевых фондов:

- По защищенности ближе к депозитам, но приносят больший доход;

- Для начала деятельности в ПИФе достаточно 5 тысяч рублей;

- Управление фондом ведут специалисты, которые ежедневно отслеживают новости с фондовых рынков.

Для вложения путем покупки акций, облигаций и паев клиент заключает договор с банком, в котором оговаривается срок и сумма вклада. Сумма вложений варьирует в зависимости от выбранной стратегии, а также портфеля инвестиций, который может быть:

- консервативным (доходность 7-10%);

- сбалансированным (10-15%);

- агрессивным (10-20%).

Выбрать программу инвестирования в наиболее доходном и безопасном варианте можно в любом отделении банка.

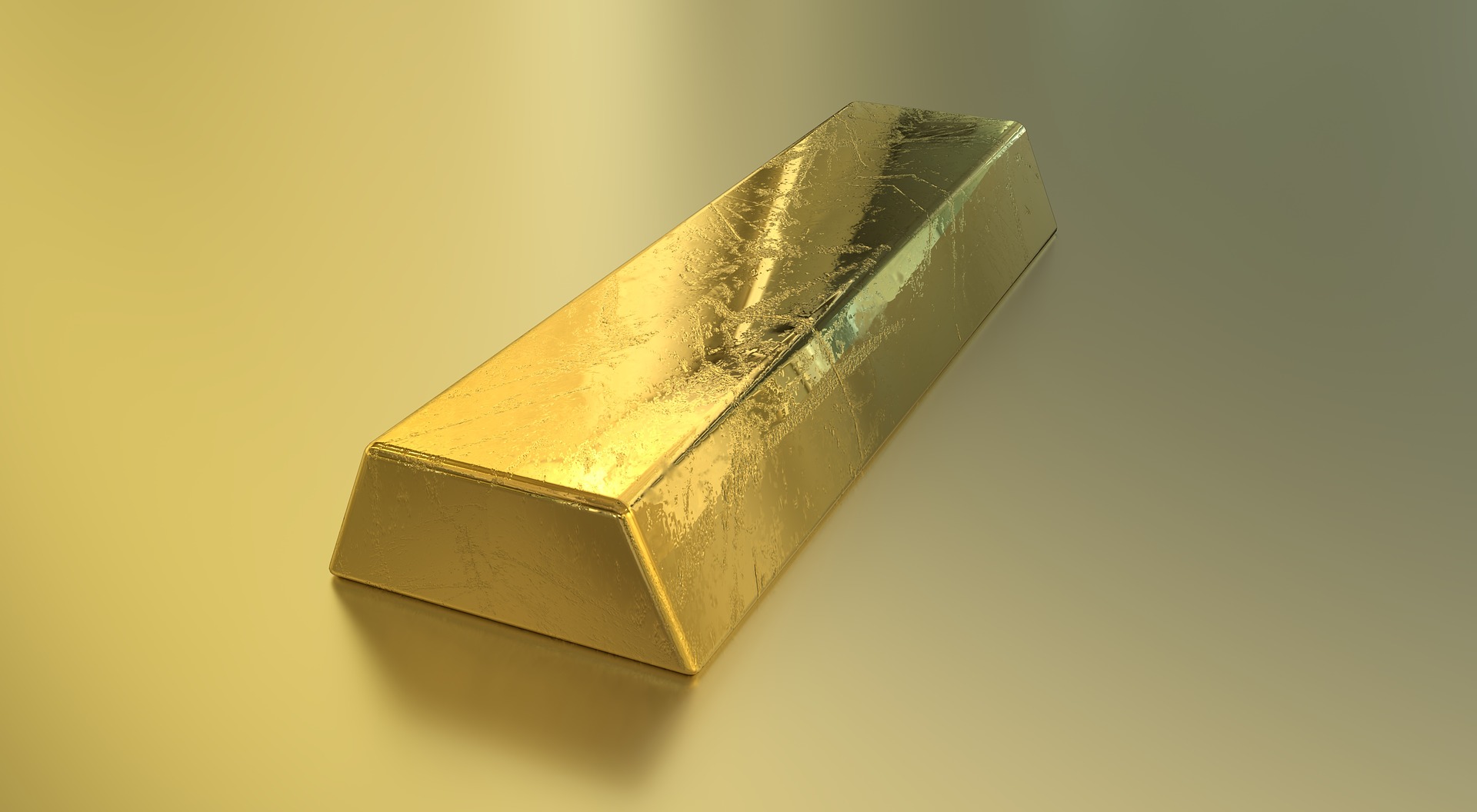

Вложение в золото

Для приумножения своих средств можно использовать вложения в золото. Однако инвестирование в этот драгоценный металл имеет свои особенности. В краткосрочной перспективе стоимость золота колеблется и может падать. Надеяться на получение дохода можно только, совершая долгосрочные инвестиции.

Для покупки золота в Сбербанке открывается обезличенный металлический счет, на котором принадлежащий клиенту металл отражается в граммах. Начать инвестирование можно буквально с 1 грамма золота. Золотые слитки, согласно заключенному договору со Сбербанком, хранятся в кредитном учреждении. Здесь же можно хранить слитки, которые были приобретены в других банках.

Внимание! Банк примет на хранение слитки, имеющие подтверждающие документы на них: паспорта и сертификаты качества.

При передаче слитков золота работники банка составляют акт приема-передачи в двух экземплярах, один из которых остается у вкладчика.

Важно! Инвестор, пользующийся золотым вкладом, может в любое время потребовать возврата своих средств. При этом банк не имеет права отказать ему в этом. Однако забрать золотой слиток из банка можно только, заплатив НДС в размере 18%.

В наборе продуктов Сбербанка предлагается особенный – инвестиционное страхование жизни «СмартПолис», который сочетает в себе страхование жизни и доходное инвестирование.

Страховой взнос клиента распределяется на:

- гарантированный фонд, средства которого инвестируются в надежные ценные бумаги или депозиты;

- инвестиционную часть, средства, которого вкладываются в доходный, но высокорисковый финансовый инструмент по выбору клиента.

Если инвестиционная часть не сработает, вкладчик всегда сможет получить гарантированный доход.

В дополнение к данной статье предлагаем посмотреть видео: «Сбербанк Инвестор: умные инвестиции для всех»